Бойко Т.М., Губанов А.Н. Реформа электроэнергетики

Бойко Татьяна Михайловна,

журналист

Губанов Андрей Николаевич,

редактор аналитического раздела портала EnergyLand.info

Электроэнергетика – сложный технологический комплекс, где цена ошибки чрезвычайно велика. Электроэнергия в современном мире – не просто товар повседневного спроса. Она формирует образ жизни людей. Без нее невозможна работа промышленности и транспорта. Сбои в энергоснабжении могут не только повлиять на них, но и привести к техногенным катастрофам, создающим угрозу самой жизни. Именно поэтому реформа электроэнергетики неоднократно откладывалась не только в России, но и в мире. Хотя в профессиональном сообществе давно было общепризнанно, что альтернативы либерализации электроэнергетики нет, и обсуждались темпы проведения реформ, специфика страны и данного рынка, насколько радикальна может быть модель отделения генерации от сетей.

Мировые тенденции

До

Однако в условиях значительного удорожания углеводородного топлива (с

Либерализации электроэнергетики способствовали различные процессы, в том числе происходившие вне ее:

– развитие газотурбинных технологий наряду с увеличением добычи природного газа и снятием в некоторых странах ограничений на его использование для производства электроэнергии привело к распространению высокоэффективных и относительно недорогих технологий генерации;

– возросшие требования к энергоэффективности и экологической чистоте производства подталкивали к модернизации энергетических мощностей и развитию сетей;

– развитие сетей, межсистемных связей (магистральных линий высокого напряжения между ранее замкнутыми энергосистемами), а также информационных технологий, средств учета и контроля способствовало увеличению и усложнению энергопотоков, создавало новые возможности для конкуренции между оптовыми поставщиками электроэнергии;

– все возраставшая экономическая и политическая интеграция регионов и соседних стран (в частности, государств Евросоюза, Северной Америки) благоприятно сказалась на развитии конкурентных рынков электроэнергии.

В результате страны стали пересматривать отношение к естественной монополии в электроэнергетике и допускать в нее элементы конкуренции. Впервые в истории конкурентный рынок электроэнергии заработал в 1990 году в Англии и Уэльсе, а режим неограниченной конкуренции на оптовом рынке электроэнергии – в 1991 году в Норвегии. Радикальные преобразования (либерализация) в электроэнергетике начались: в Великобритании – в 1990 году, в Норвегии, Аргентине – в 1991 году, в США – в 1992 году, в Австралии, Новой Зеландии – в 1994 году, в Финляндии – в 1995 году, в Швеции, Казахстане – в 1996 году, на Украине – в 1997 году, в Германии, Испании, Бразилии, Индии – в 1998 году, в Дании, Австрии, Люксембурге, Нидерландах, Италии, Португалии – в 1999 году, в Японии, Бельгии, Ирландии, ЮАР – в 2000 году, в Греции, России – в 2001 году, в Китае – в 2002 году. Без преувеличения можно сказать, что сегодня рыночные преобразования проведены или продолжаются в большинстве стран, имеющих современную развитую электроэнергетику.

При всем различии моделей отрасли и путей ее реформирования в Европе, США и других регионах реализованы или реализуются схожие шаги по либерализации электроэнергетики: разграничение

К подобным стандартам стремится Европейский союз в целом, законодательство которого требовало полного открытия к 2007 году национальных рынков электроэнергии большинства членов этой организации. В США развитие конкурентных оптовых рынков на всей территории страны также является одним из приоритетов энергетической стратегии, в ряде регионов уже действует конкурентный оптовый рынок электроэнергии, во многих штатах происходит либерализация розничного рынка. Постепенно рынки перешагнули границы отдельных энергосистем и даже национальные границы. Они приобретают межрегиональный и международный масштаб. Надо отметить, что рынок в электроэнергетике во многих государствах начал развиваться, когда либерализация других естественных монополий уже шла полным ходом.

Россия

В нашей стране реформа электроэнергетики началась позже, чем во многих других странах. Однако она была проведена до реформ в других монополиях, более быстрыми темпами и оказалась более радикальной.

Характерно, что в Европе реформу электроэнергетики проводят либо сами собственники ради повышения эффективности, либо энергетики под давлением властей и потребителей, продукция которых теряет конкурентоспособность

Следует отметить, что идея демонополизировать электроэнергетику возникла еще в начале

Новая команда, в которой были экономисты, юристы, финансисты и профессиональные энергетики, начала свою работу в Р

Антикризисное управление

Электроэнергетика была «культовой» отраслью советской экономики. До середины

Бурные преобразования

Уровень оплаты и отключения электроэнергии. В 1998 году уровень оплаты электроэнергии и тепла потребителями не дотягивал до 85%, причем на долю «живых» денег приходилось менее 20%, остальное составляли векселя, зачеты, бартер – кирпичом, цементом, самолетами, ширпотребом… Некоторым региональным дочерним компаниям Р

Средняя задолженность по зарплате составляла 6 месяцев, а в некоторых энергосистемах – 8–12 месяцев. Забастовки и даже голодовки энергетиков стали обыденным явлением. В 1998 году 20 энергосистем и федеральных станций находились на разных стадиях процедуры банкротства с реальной перспективой быть распроданными за долги и ликвидированными.

Любители красивых формулировок утверждали, что «энергетика кредитовала остальное народное хозяйство в трудное время реформ». Анатолий Чубайс: «На самом деле никто никого не кредитовал. Последовательно разрушали систему, руководствуясь принципом бесперебойного энергоснабжения. И дальше можно было двигаться таким образом, если бы это не было смертельным. Выбраться же из подобного состояния удалось лишь жесткими действиями. Эта жесткость касалась всех. Пришлось пойти на „веерные“ отключения электроэнергии».

Впрочем, для страны в целом (исключая Москву) отключения электроэнергии неожиданностью не являлись. Правда, при социализме они меньше затрагивали население, но в огромной степени – промышленные предприятия. Существовал жесточайший лимит электроэнергии. Ее распределяли Госплан, Госснаб и Минэнерго СССР, их органы на местах по указке ЦК КПСС и обкомов. Главным было обеспечить бесперебойное энергоснабжение. При этом никого не волновало, возмещаются затраты или нет. Все оценивал Госплан. И не важно было, заплатил потребитель в 5 раз меньше или в 20 раз больше, – энергетика все равно получала то, что ей положено, благодаря перераспределению ресурсов.

После создания Р

Нередко перепродавцы сознательно шли на обострение ситуации, отключая наиболее уязвимых потребителей, добиваясь взрывного, политического эффекта. Широко известна трагическая история, когда на операционном столе умер мальчик

Летом 2001 года все директора энергосистем получили приказ председателя Р

С 2003 года в стране прекратились «веерные» отключения. Заметим, что часто годом отказа от них называют 2001 год. Это тоже правильно. Только в данном случае речь идет о «веерных» отключениях, совершаемых не перепродавцами, а непосредственно региональными энергокомпаниями. Состояние энергетики было таким, что она не могла покрыть начавшийся с 1999 года рост энергопотребления. Электроэнергии просто не хватало. Поэтому некоторое время сами энергокомпании практиковали такие отключения. В 2001 году данная практика была прекращена.

Организация сбыта электроэнергии. В условиях, когда главным было снабжение электроэнергией, а не ее продажа, в Р

Чтобы организовать сбыт за деньги вместо снабжения по бартеру, во всех энергокомпаниях были созданы сбытовые подразделения. Их руководители получили исключительно высокий статус, стали вторыми людьми в компании, наделенными широкими полномочиями. Были обучены более 500 человек по всей стране, разработаны стандарты и процедуры торгов. При этом нужно было учесть специфику разных регионов и категорий неплательщиков, а также массовое нежелание платить. В течение 1999 года удалось вывести из теневой и полутеневой сферы бартерных расчетов почти 1 млрд долларов. Состоялись первые торги электроэнергией на конкурсной основе. С середины 1998 до конца 1999 года доля «живых» денег в платежах за энергию выросла до 49%, в конце 2000 года – до 100%. С января 2001 года в Р

Наведение порядка во внутренних финансах. Энергокомпании, входившие в Р

В головной компании холдинга и в некоторых дочерних компаниях в 1999 году было введено четкое планирование всех доходов и расходов. Одновременно Р

Формирование прозрачных отношений в сфере закупок. Досконально разбирались еще с одной чрезвычайно острой проблемой. В сфере закупок в Р

Несколько лет у новых менеджеров ушло на то, чтобы сломать устоявшуюся систему и выстроить прозрачные отношения в сфере закупок. Процесс был довольно болезненным, за злоупотребления были уволены два генеральных директора энергокомпаний, еще несколько получили выговоры и взыскания. Пришлось разрабатывать регламенты на закупку буквально всего – топлива, сырья, материалов, турбин, ремонтных услуг. Был проделан колоссальный объем работы, в результате появилось столько регламентов, что в напечатанном виде они по весу тянули килограммов на двадцать. Через мощное сопротивление – опять же под угрозой увольнения – внедрялись конкурсы поставщиков. В результате практически все закупки Р

В 2002 году была создана

Если старый менеджмент приходилось принуждать к проведению закупок через

Управленческие кадры. Ключевой проблемой стали именно управленческие кадры. Пришлось уволить многих «крепких хозяйственников». Почти все замененные директора имели высокий

Даже самый лучший из старых советских хозяйственников оказывался на голову ниже начинавшего с мелкого бизнеса менеджера, который пришел на крупный производственный объект. Естественно, он в

За 1998–2000 годы пришлось сменить 90% директоров: в «режиме взаимопонимания», порой с дискуссиями, а

Погашение задолженностей. В 2001 году состоялась «сделка века» с участием Минфина РФ, правительства Чехии, Р

Впервые за предшествующие годы

С 1998 по 2001 год, по данным Р

Таким образом, в 2001 году был завершен этап антикризисного управления. Р

Программы реформирования отрасли

Суть реформы российской энергетики была сформулирована в «Программе действий по повышению эффективности работы и дальнейшим преобразованиям в электроэнергетике РФ»: создание общероссийской и региональных электросетевых компаний, создание саморегулируемой рыночной среды, развитие конкуренции в производстве и сбыте электроэнергии, формирование генерирующих и сбытовых компаний[4]. Именно по этому плану и пошла реформа. Правда, сам план появился позже – 11 июля 2001 года, когда было принято Постановление Правительства РФ № 526 «О реформировании электроэнергетики Российской Федерации». Обычно этот день называют датой начала реформы. Детальный же сценарий, прописанный «Концепцией стратегии РАО „ЕЭС России“ на 2003–2008 годы», был одобрен советом директоров Р

На старте реформы число ее противников многократно превышало число сторонников. Среди оппонентов были губернаторы, парламентарии, сенаторы, многие влиятельные чиновники в администрации президента и правительстве, профессиональная энергетическая элита. У авторов реформы зачастую возникало ощущение, будто обсуждается будущее не российской энергетики: чаще всего оппоненты выступали с безучастной позицией, их аргументы сводились к тому, почему реформу нельзя проводить, а не как сделать успешным развитие электроэнергетики в новых условиях.

Претензии условно можно было разделить на три группы. Первая касалась личности самого Анатолия Чубайса и не имела содержательных аргументов. По мнению некоторых политиков и лоббистов высокого уровня, ему «в лучшем случае следует провалиться сквозь землю, а не реформировать становой хребет экономики страны». Анатолий Чубайс: «Расскажу анекдот о себе. Сидит Чубайс на суку и пилит его. Прохожие говорят: „Что вы делаете? Упадете!“ Чубайс отвечает: „У меня по этому вопросу другая точка зрения“. И падает. Мое поведение примерно так и выглядело. С той только разницей, что под крики „Защитим государство от ваших гнусных, либеральных, антинародных целей!“ у меня все время пытались отнять пилу».

Сторонники второй группы претензий требовали сохранить Единую энергетическую систему России как достояние СССР, ссылаясь на то, что множество энергокомпаний мира, особенно в европейских странах, еще 20–30 лет назад существовали и развивались именно так, причем в экономике в целом явного социализма и

Сторонники третьей группы оспаривали необходимость сохранения магистральных и распределительных сетей в монополии государства. Так, советник президента по экономическим вопросам Андрей Илларионов утверждал, что сети – такой же конкурентный сектор, как генерация, они должны быть частными, а инвестиции в энергетику – бессмысленный проект, поскольку приток инвестиций, тем более иностранных, ухудшает макроэкономические параметры и ослабляет рубль, а нам нужен отток капитала из страны.

Противодействие кардинальным переменам в электроэнергетике стимулировало менеджмент Р

Сталкиваясь с противоречивыми мнениями, президент Владимир Путин решил систематизировать все подходы и оценки, выяснить, кто «за», кто «против» и почему, перепроверить аргументы оппонентов. Для этого в конце декабря 2000 года распоряжением президента была создана рабочая группа президиума Госсовета по вопросам реформирования электроэнергетики, которую возглавил томский губернатор Виктор Кресс. В нее вошли Андрей Илларионов, министр экономического развития и торговли Герман Греф, Анатолий Чубайс, член совета директоров Р

После бурных и долгих обсуждений 15 мая 2001 года рабочая группа Кресса одобрила подготовленный ею же проект концепции реформы электроэнергетики и представила его правительству. Однако эта работа не имела практического выхода.

Летом 2001 года Минэкономразвития и Р

Параллельно велась работа над «Концепцией стратегии РАО „ЕЭС России“ на 2003–2008 годы. 5+5». Свое цифровое название она получила потому, что за 5 лет (1998–2003 годы) была подготовлена база для реформирования Р

Дело было за правительством. 27 июня 2003 года оно своим распоряжением №

Преобразование структуры отрасли

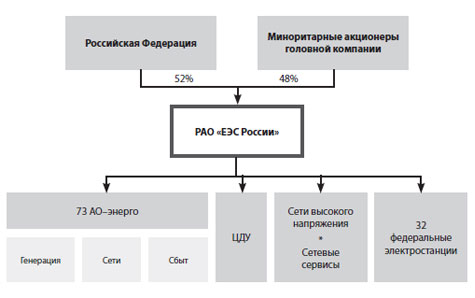

Что представляло собой Р

Рисунок 1. Структура РАО «ЕЭС России» накануне реформы

Региональные

Электроэнергетика традиционно считалась

Так называемая «распаковка» началась в 2003 году, а завершилась 1 апреля 2006 года. Каждая энергокомпания была поделена по видам бизнеса, то есть в каждом регионе появились самостоятельные генерирующие, сетевые и сбытовые компании. Были выведены и непрофильные виды бизнеса: ремонтные, автотранспортные, коммунальные подразделения, детские сады, больницы, поликлиники, дома культуры и др.

После этого обособленные монобизнесы (генерация, сети, сбыт) стали объединять, но уже не по вертикали внутри региона, а по горизонтали – по видам бизнеса на межрегиональном уровне. На базе генерирующих активов регионов и федеральных электростанций были сформированы оптовые и территориальные генерирующие компании.

Оптовые генерирующие компании (ОГК). Каждая ОГК объединила несколько крупнейших федеральных электростанций, находившихся в различных регионах страны. Благодаря тому что в каждом регионе обязательно присутствуют мощности нескольких ОГК, минимизирована возможность монопольных злоупотреблений. Состав ОГК подобран таким образом, чтобы они имели сопоставимые стартовые условия на рынке – по установленной мощности, стоимости активов, средней величине износа оборудования. Тепловые ОГК, будучи независимыми друг от друга, становятся основными конкурентами на оптовом рынке электроэнергии. Их свободная конкуренция между собой и с другими генерирующими компаниями формирует рыночные цены. Все ОГК поставляют выработанную электроэнергию на единый оптовый рынок. Всего сформировано 6 тепловых ОГК.

ГидроОГК объединила все крупнейшие гидроэлектростанции страны. Их установленная мощность – 24,1 ГВт, доля на российском рынке электроэнергии – около 15%. Потребовались специальные решения для того, чтобы и гидрогенерацию не оставить вне рынка. Ведь у гидроэлектростанции нет топлива и прямых затрат на него, значит, связь между экономическими затратами и результатами не детерминирована. При этом ГЭС – не только производство электроэнергии, но и регулирование водотоков для речного транспорта, рыбного хозяйства, мелиорации и водопользования в целом. А также это – большие зоны затопления водохранилищ, которые находятся в федеральной собственности. Поэтому было решено сохранить контрольный пакет ГидроОГК (52%) в собственности государства. С учетом особенностей крупных ГЭС (способность оперативно изменять нагрузку, низкие переменные затраты на производство электроэнергии) было введено ограничение на участие ГидроОГК в формировании рыночной цены электроэнергии: ГидроОГК и иные гидростанции вправе продавать только ценопринимающие заявки.

Территориальные генерирующие компании (ТГК). Каждая ТГК объединила электростанции нескольких соседних регионов, не вошедших в ОГК, преимущественно теплоэлектроцентрали, вырабатывающие и электричество, и тепло. Эти компании не только продают электроэнергию и снабжают теплом потребителей своих регионов, но зачастую и на оптовый рынок выходят. Всего создано 14 ТГК.

Межрегиональные распределительные сетевые компании (МРСК) были образованы на базе региональных распределительных сетей. Каждая МРСК ведет свою деятельность на территории определенного региона, передает электроэнергию по электрическим сетям напряжением 110 кВ – 0,4 кВ и присоединяет потребителей к электросетям. Всего создано 11 МРСК.

Магистральные сетевые компании (МСК). Сначала под их контроль перешли магистральные сети, им были переданы объекты единой национальной (общероссийской) электрической сети: линии электропередачи напряжением от 220 кВ и выше (в ряде случаев от 110 кВ), межгосударственные ЛЭП, а также обслуживающие их трансформаторные подстанции и оборудование для технического обслуживания и эксплуатации этих объектов. Всего было создано 56 МСК.

На следующем этапе МСК были интегрированы в Федеральную сетевую компанию (ФСК), которая занимается управлением, эксплуатацией и развитием Единой национальной электрической сети (ЕНЭС) и предоставляет участникам оптового рынка услуги по передаче электроэнергии. Эта сеть включает магистральные линии электропередачи, объединяющие большинство регионов страны. На промежуточном этапе МРСК находились под управлением ФСК, но затем были объединены в холдинг МРСК.

Системный оператор (СО) создан на базе Центрального диспетчерского управления и региональных диспетчерских управлений. СО и ФСК образуют становой хребет энергетики России, основу его технологической инфраструктуры. Системный оператор управляет всеми потоками электроэнергии в стране. Электричество – специфичный товар. Его нельзя запасать впрок или складировать излишки. Вся выработанная энергия должна быть потреблена в режиме реального времени. Системный оператор обеспечивает баланс производства и потребления в реальном времени, управляет загрузкой всех электростанций и распределением полученной от них электроэнергии между энергозонами страны и конкретными потребителями.

Кроме того, СО управляет технологическими режимами работы энергетических объектов, контролирует и обеспечивает соблюдение технических параметров (в том числе нормативной частоты электрического тока) и параметров надежности энергосистемы, рассчитывает и анализирует балансы электроэнергии и мощности, согласовывает планы перспективного развития ЕЭС, оперативно управляет режимом энергосистем (в реальном времени), рассчитывает допустимые потоки мощности по отдельным сетевым элементам и их группам, задает диспетчерский график нагрузок электростанций, координирует плановые ремонты оборудования электростанций и сетей, обеспечивает функционирование оптового и розничных рынков электроэнергии (мощности). Системный оператор находится под полным контролем государства, он тесно взаимодействует с органами государственной власти и саморегулируемыми организациями, обеспечивая контроль за исполнением инвестиционных программ энергокомпаний.

Администратор торговой системы (АТС). Это своего рода биржа электроэнергии. Она создана для организации

Энергосбытовые компании (ЭСК). В каждом регионе, как правило, функционируют несколько ЭСК, но в отношении разных потребителей (территорий). Назначаемая ими цена складывается из цены, транслируемой с оптового рынка, и надбавки, которая рассчитывается по специальной формуле, включает стоимость услуг по передаче электроэнергии и сбытовую надбавку. Формула расчета задается государственными регулирующими органами. При этом для населения как минимум до 2012 года действует иная форма ценообразования – установленные государством тарифы. Правилами не возбраняется и даже поощряется создание ЭСК, конкурирующих с действующими ЭСК за потребителя. Со временем между сбытовыми компаниями будет усиливаться конкуренция за конечного потребителя электроэнергии (то есть за «живые» деньги). Имея устойчивую клиентуру, они могут пойти дальше: продавать не только электроэнергию и тепло, но и иные услуги (скажем, телефонный сигнал, Интернет

«Интер РАО ЕЭС». Об этой компании следует сказать особо. Она была образована в 1997 году как закрытое акционерное общество и выполняла функции

Таким образом была сформирована новая конфигурация электроэнергетики, включившая структурно обособленные монопольный и конкурентный секторы (рис. 2). В монопольном секторе (СО, ФСК, МРСК) государство не только сохранило, но и упрочило свои позиции. Реформа позволила обеспечить реальную консолидацию активов и создать компании, поставленные под контроль государства. В Системном операторе ему принадлежит 100% акций, в ФСК – свыше 75%, в холдинге МРСК – 52%. Не случайно создание ФСК и Системного оператора предшествовало началу разделения

Рисунок 2. Целевая структура электроэнергетики России

В связи с завершением структурной реформы, а также необходимостью развития реальной конкуренции в секторе генерации и сбыта электроэнергии отпала надобность в Р

Коротко о судьбе акций Р

Хроника

В 2003 году реформирование

К апрелю 2004 года первое из

В течение 2004 года созданы (прошли государственную регистрацию) первые 3 ОГК и 2 ТГК, практически сформирована новая вертикаль

В 2004 году реализован первый в Р

В течение 2005 года большинство

В 2006 году Р

В 2007 году продажа энергосбытовых компаний стала массовой. На них претендовали российские производственные и управленческие корпорации, многие из которых имели опыт энергосбытовой деятельности и соответствующие подразделения. Всего за год продано 22 энергосбытовые компании за 13 млрд рублей.

В декабре 2007 – январе 2008 года закончено формирование целевой структуры всех тепловых ОГК и ТГК, завершен первый этап консолидации ГидроОГК. На базе реорганизованных

Авторы реформы постарались выстроить электроэнергетику таким образом, чтобы свести к минимуму риск потери управляемости отраслью после ликвидации Р

Регулирование отрасли с позиции рыночного самоуправления перешло к некоммерческому партнерству «Совет рынка». В него в 2008 году было преобразовано некоммерческое партнерство «Администратор торговой системы», существовавшее с 2001 года. Произошла не просто смена названий. Совет рынка – новая структура со своими уставом и задачами. Он взял на себя часть регулирующих функций Р

В наблюдательный совет Совета рынка вошли представители генерирующих и инфраструктурных организаций, гарантирующих поставщиков, независимых сбытовых компаний, крупных потребителей электроэнергии, органов государственной власти. Все они разделены на четыре палаты, каждая из которых обладает правом вето. Такая система обеспечивает принятие взвешенных решений, учитывающих интересы всех участников рынка. На 1 ноября 2008 года в партнерство вступили 280 организаций.

Совет рынка разрабатывает договоры и регламенты функционирования рынка, ведет реестр его участников (то есть имеет право включать и исключать их), следит за исполнением ими рыночных правил, занимается досудебным урегулированием конфликтов между ними, готовит предложения по изменению

Итак, Р

Энергетические рынки

Важнейшей частью реформы электроэнергетики стало формирование системы рынков, включающей оптовый и розничные рынки электроэнергии, рынок мощности, рынки системных и сервисных услуг и рынок производных финансовых инструментов. На их создание и отладку у команды менеджеров ушло пять из десяти лет реформы, работа продолжается и поныне.

Оказалось, по сложности запуск рынков в электроэнергетике сопоставим разве что с запуском космического корабля. Сложности были связаны с политическим противостоянием, с формированием институциональной среды, организационных структур по управлению рынком,

Защитники святая святых энергетической системы – надежности страстно доказывали, что она и рынок абсолютно несовместимы. Где есть надежность, там не должно быть рынка. Будто в рыночной экономике можно создать такое изолированное пространство. Анатолий Чубайс: «Фундаментальный изъян этой логики в том, что при разумном и правильном подходе рынок – не антипод надежности, а инструмент ее достижения. Более того, если рынок игнорировать, он все равно проникнет в систему и тогда уж точно разрушит ее внутренние механизмы – и надежность в том числе. Что, впрочем, наглядно демонстрирует наше якобы бесплатное здравоохранение. В нем уже 15 лет не могут создать внятную концепцию рынка, прикрываясь аналогичными аргументами – несовместимостью рынка и заботы о жизни человека».

Нащупывая правильный подход, нельзя было проигнорировать технологические особенности энергосистемы, ее технологическую целостность. Изолированное функционирование ее элементов создает риск аварии. Рынок электроэнергии можно сравнить с бассейном, в котором с одного конца вливается вода из многих труб, с другого – выливается из множества кранов. Разница в том, что в бассейне объем воды может увеличиваться или уменьшаться, а в энергетике – нет. Электроэнергию невозможно складировать и хранить. Каждый произведенный киловатт должен быть потреблен в данную секунду. И так 24 часа в сутки 365 дней в году. Иначе – авария. В этом и есть особое технологическое требование к отношениям в энергетике. Если его не выполнить, рынок будет разрушать технологию и надежность. И долго он не просуществует, потому что технология в электроэнергетике сильнее, чем рынок, по крайней мере, в краткосрочном режиме.

В современной электроэнергетике перекос как в экономическую, так и в инженерную сторону одинаково опасен. Чрезвычайно важно и сложно было найти в этом смысле взвешенные решения. Для экономиста энергосистема есть инструмент удовлетворения спроса на электроэнергию, любые действия по сокращению спроса для него абсурдны. С точки зрения инженера, выработка и потребление энергии (генератор и потребитель) – равноценные объекты управления, неотъемлемые части энергосистемы. Требуется постоянно поддерживать баланс в единой энергосистеме, если он нарушается,

Необходимо было учесть и существенные территориальные различия в организации энергетического комплекса страны. Изначально рынок был разделен на две ценовые зоны: первая – Европейская часть России с Уралом, вторая – Сибирь, изолированные друг от друга с точки зрения формирования цен и объемов продаваемой/покупаемой электроэнергии. Лишь в 2008 году, после двух лет функционирования рынка, начались их интеграция и переход на единую расчетную модель. Для энергосистем Дальнего Востока, Архангельской и Калининградской областей, Республики Коми пришлось ввести «неценовую зону» со своей нормативной базой и практикой работы. А такие изолированные регионы, как Камчатский край, Чукотский АО, Магаданская и Сахалинская области, центральный и северный районы Якутии, функционируют вообще без оптового рынка электроэнергии.

Оптовый рынок электроэнергии (мощности)

Основой системы рынков является модель конкурентного оптового рынка электроэнергии, запущенная 1 сентября 2006 года. Она предполагает его поэтапную либерализацию с тем, чтобы к 2011 году выйти на оптовую торговлю всем объемом электроэнергии по свободным ценам (за исключением объема, поставляемого населению). Оптовый рынок электроэнергии дополняется рынком мощности, который стимулирует производителей энергии вводить новые энергоблоки.

ФОРЭМ

Первым шагом к рыночным отношениям в электроэнергетике стало создание Федерального (общероссийского) оптового рынка электроэнергии и мощности (ФОРЭМ). Он был создан в соответствии с Законом «О государственном регулировании тарифов на электрическую и тепловую энергию в РФ» от 14 апреля 1995 года и Постановлением Правительства РФ «О ФОРЭМ» от 12 июля 1996 года № 793.

Правда, называть ФОРЭМ рынком можно было лишь с натяжкой. На нем действовали отнюдь не рыночные механизмы формирования цены. Тарифы на электроэнергию и размер платы за услуги ФОРЭМ устанавливала Федеральная энергетическая комиссия (ФЭК). На площадке ФОРЭМ свою продукцию продавали электростанции федерального уровня, генерирующие компании (группы электростанций),

Но даже такой «нерыночный» рынок многое изменил в отношениях участников энергетической цепочки. После его появления предприятия отказались покупать энергию у региональных

Однако удалось это не более 20 промышленным предприятиям. Массовому выходу мешали технические сложности и административные барьеры. Формально выход на ФОРЭМ был открыт для любого предприятия, имевшего не менее 100 млн кВт∙ч годового потребления электроэнергии. На практике этому препятствовали региональные энергетические комиссии и Р

Проблема перекрестного субсидирования не снята и поныне. А ФОРЭМ прекратил свое существование в сентябре 2006 года. И это логично. После разделения региональных

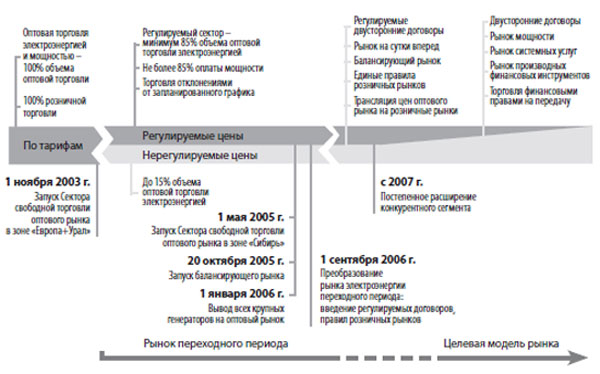

Рынок переходного периода. Сектор свободной торговли «5–15»

Началом перехода от регулируемого оптового рынка к конкурентному стал запуск на ФОРЭМ сектора свободной торговли электроэнергией «5–15» в соответствии с Постановлением Правительства РФ «О правилах оптового рынка электрической энергии (мощности) переходного периода» от 24 октября 2003 года № 643. Свое цифровое название сектор получил благодаря действующим на нем правилам: поставщик имел право продавать от 5 до 15% производимой им электроэнергии, а покупатель – приобретать до 30% собственного планового почасового потребления.

Этот сектор заработал 1 ноября 2003 года, когда энергетическая биржа «Администратор торговой системы» впервые в истории России провела торги электроэнергией в режиме «спрос – предложение». В торгах были зарегистрированы 6 покупателей и 7 продавцов – в основном дочерние компании Р

Со временем в операциях в свободном секторе стали участвовать многие «дочки» Р

Сектор «5–15» стал своеобразным полигоном, на котором отрабатывались механизмы и принципы конкурентной торговли электроэнергией. Работа свободного сектора дала возможность наладить взаимодействие Системного оператора и АТС, спроектировать и проверить в работе все необходимое для биржевой торговли программное обеспечение. Главное – была подтверждена работоспособность созданной модели, внедренных рыночных механизмов и рыночной инфраструктуры.

Многие принципы, отработанные в секторе «5–15», перешли в новый оптовый рынок, пришедший на смену ФОРЭМ, в частности, принцип почасового планирования с почасовой ответственностью участников за его результаты, принцип узлового маржинального ценообразования, механизм проведения торгов, при котором их результаты максимально исполнимы физически.

Новый оптовый рынок электроэнергии

С 1 сентября 2006 года были введены Новые правила функционирования оптового рынка электроэнергии (мощности)[8] и упразднен сектор свободной торговли электроэнергией «5–15». Запущенный тогда механизм часто называют Новым оптовым рынком электроэнергии и мощности (НОРЭМ).

Эти правила изменили всю систему взаимоотношений покупателей и поставщиков электроэнергии (мощности). Запущенный оптовый рынок (рис. 3) пока не полностью конкурентный: до 1 января 2011 года он работает в режиме переходного периода – на нем существует три сектора. В регулируемом секторе электроэнергия продается по регулируемым тарифам, в секторе свободной торговли (рынок на сутки вперед и балансирующий рынок) – по свободным (конкурентным) ценам.

Рисунок 3. Отход рынка переходного периода к целевой модели рынка

В течение переходного периода происходит либерализация рынка, то есть поэтапное сокращение доли регулируемого сектора. К началу 2011 года вся электроэнергия в России (за исключением объема, поставляемого населению) будет продаваться и покупаться по свободным, нерегулируемым ценам. Это и есть обязательное условие проведения реформы электроэнергетики. Только в условиях свободного рынка возможно формирование справедливой цены электроэнергии, а следовательно, крупномасштабное привлечение частных инвестиций в отрасль. Кроме того, конкурентный рынок позволяет оптимизировать работу энергосистемы страны с тем, чтобы максимально загрузить наиболее эффективные станции, а наименее эффективные вывести в резерв или закрыть. Причем весь процесс оптимизации происходит автоматически, с минимальным вмешательством регулирующих органов.

Оптовый рынок электроэнергии устроен следующим образом: генерирующие компании выставляют свои предложения объемов производства и цены, покупатели заявляют свое потребление, а некоторые – и максимальную цену, которую готовы заплатить. Далее АТС проводит централизованный отбор ценовых заявок поставщиков. Разумеется, в первую очередь отбирается самая дешевая энергия, потом та, что подороже, а на самые дорогие лоты спроса может вообще не найтись. В результате неэффективные станции вынуждены простаивать (запасать выработанную энергию впрок невозможно). Во всех странах, имеющих свободный рынок электроэнергии, так и происходит: атомные и гидростанции, вырабатывающие самое дешевое электричество, работают постоянно с максимальной загрузкой, а дорогие газовые и угольные электростанции включаются только в периоды полупиковой и пиковой нагрузки. Неконкурентоспособные станции выводятся из эксплуатации.

Впрочем, это идеальная и несколько упрощенная схема. В реальности при формировании цены учитываются условия передачи электроэнергии, расположение генераторов и потребителей. А загрузкой станций с учетом реальной топологии сетей и сигналов рынка управляет не только рынок, но и технологическая инфраструктура – Системный оператор.

В первое время существования НОРЭМ основная часть электроэнергии на нем продавалась через регулируемые договоры между продавцами и покупателями электроэнергии. Они так называются потому, что цены на электроэнергию в их рамках регулирует Федеральная служба по тарифам. Эти договоры заключаются между участниками оптового рынка на один календарный год. Основное условие регулируемого договора: «take or pay» («бери или плати»). Поставщик обязан поставить договорной объем электроэнергии. Если у него на это нет технической возможности, он должен купить недостающую электроэнергию по конкурентным ценам на рынке. Покупают энергию по регулируемым договорам как сбытовые компании, так и крупные конечные потребители – промышленные предприятия и предприятия ЖКХ, получившие статус субъекта оптового рынка.

До конца 2006 года все долгосрочные контракты на покупку/продажу энергии заключались по регулируемым ценам. С 1 января 2007 года перешли к снижению раз в полгода доли регулируемых цен по утвержденному графику: 1 января 2007 года доля этих цен не могла превышать 95%, 1 июля 2007 года – 90, 1 января 2008 года – 85, 1 июля 2008 года – 75, 1 января 2009 года – 70, 1 июля 2009 года – 50, 1 января 2010 года – 40, 1 июля 2010 года – 20, 1 января 2011 года – 0%[9]. То есть с начала 2011 года вся электроэнергия в России должна продаваться по свободным ценам. Это означает завершение переходного периода реформирования электроэнергетики и начало работы полностью конкурентного оптового рынка на всей территории России (кроме неценовых зон и изолированных энергосистем, о которых уже шла речь).

Формирование цены на оптовом рынке. В рамках одного рынка существуют три механизма формирования конкурентных цен на электроэнергию: через свободные двусторонние договоры, на рынке «на сутки вперед», на балансирующем рынке. В рамках свободных двусторонних договоров участники рынка сами определяют контрагентов, цены и объемы поставки. Основой рынка «на сутки вперед» является конкурентный отбор ценовых заявок поставщиков и покупателей за сутки до реальной поставки электроэнергии с определением цен и объемов поставки на каждый час суток. Если объем поставки отклоняется от запланированного за сутки вперед, участники покупают или продают объем отклонения на балансирующем рынке. Балансирующий рынок наиболее трудно прогнозируемый. Цены на нем могут в несколько раз отличаться от цен рынка «на сутки вперед». Предприятие, не удержавшееся в рамках запланированного энергопотребления, может столкнуться с необходимостью покупать энергию по очень высокой цене. Тем самым у участников оптового рынка появились стимулы для тщательного планирования производства/потребления электроэнергии, а объемы отклонений от плана стали сокращаться.

Впрочем, рынок «на сутки вперед» играет, пожалуй, даже более важную роль в формировании конкурентного пространства в электроэнергетике. Сделки на нем происходят не между конкретными контрагентами, а через энергетическую биржу – АТС. Покупатель и поставщик предоставляют свои заявки по спросу и предложению на торговую площадку АТС на каждый час предстоящих суток. Параллельно АТС от СО поступают данные о технологических ограничениях и иных системных ограничениях функционирования энергосистемы. На основании всей этой информации АТС принимает решение о равновесной цене в каждом узле расчетной модели и об объемах выработки и потребления электроэнергии. Эти сведения передаются Системному оператору и становятся основой для диспетчирования. Исходя из объемов спроса и предложения на каждый час, СО загружает в первую очередь наиболее эффективные генерирующие мощности. Экономический эффект такого подхода проявился в первые же месяцы после запуска свободного рынка: удельный вес поставок электроэнергии тепловыми станциями с относительно низкими производственными затратами увеличился, а с «дорогих» генерирующих мощностей – сократился.

Хотя в России создан единый оптовый рынок электроэнергии, на нем формируется не единая цена, а множество цен в отдельных узлах. Большинство стран, в которых проведена реформа электроэнергетики, не сталкивались с нашими территориальными проблемами. В европейских странах возможны контракты на поставку электроэнергии, заключенные между любыми генераторами и потребителями. Относительно небольшая территория и наличие развитой сетевой инфраструктуры это позволяют. В России все гораздо сложнее. Невозможно потребность Москвы покрыть с помощью дешевой электроэнергии, выработанной, скажем, на Бурейской ГЭС. Транспортировка по сетям обойдется слишком дорого или будет вовсе недоступна

При разработке модели оптового рынка авторы реформы рассматривали разные варианты. Например, предлагалось формировать единую равновесную цену без узловых цен или зональные цены без учета потерь. Но остановились на модели узлового ценообразования, которая позволила учесть интересы и поставщиков, и производителей по всей энергосистеме страны, а также технологические особенности функционирования энергосистемы. В результате получили динамики почасовых, суточных, месячных и годовых цен. Суточная цена демонстрирует естественный ночной «провал», утренний максимум, дневной полупик, вечерний пик, месячная цена – снижение в выходные дни и повышение в рабочие. В годовом цикле понятны зимние всплески цены, вызванные ростом электропотребления.

В чем смысл модели узлового ценообразования? На территории России выделено более 5600 узлов: более 5000 – в Европейской части страны и на Урале, 600 – в Сибири. По заявкам «спрос – предложение» в каждом узле на каждый час суток происходит соединение спроса и предложения по законам конкуренции, формируются рыночная цена и равновесные объемы производства и потребления. Эти сведения поступают Системному оператору и становятся основой для диспетчирования.

Практика доказала работоспособность избранной модели. Первая зима ее функционирования (2006/2007 год) оказалась необычно теплой, ожидаемого роста цен на электроэнергию не произошло. На это рынок среагировал быстро и правильно. Анатолий Чубайс: «Рынок оптимизировал работу энергосистемы так, как не удавалось ни в советское, ни в наше время. В ряде случаев мы изумлялись, когда, попадая под ограничения по газу и будучи вынуждены грузить станции сверхдорогим мазутом, видели, что рынок часть мазутных затрат принимал и возмещал поставщику (производителю станции), а часть – не возмещал, экономя средства потребителя. То есть рынок оптимально распределяет ресурсы не только со стороны предложения (производителей), но и между потребителями и производителями, то есть решает фундаментальные задачи, ради которых человечество изобрело этот самый эффективный способ регулирования экономики».

Рынок обеспечил загрузку наиболее эффективных станций и минимизировал загрузку неэффективных. При избытке предложения он в первую очередь загружает станции, производящие самую дешевую энергию. Если же спрос растет, в работу постепенно включается все более дорогая генерация. Практически уже не может быть ситуации, когда дорогая генерация находится в работе, а доступная в этом же узле дешевая – простаивает. Действующая модель оптового рынка развивается и преобразовывается под воздействием самого рынка – это обязательное условие его выживания.

Оптовый рынок мощности

Особый сектор оптового рынка – торговля мощностью. Рынок мощности был запущен 1 июля 2008 года[10], когда Р

Фактически плата за мощность – это взнос для потребителей, желающих стать членами «элитарного клуба» участников оптового рынка электроэнергии. Покупатель платит деньги и получает гарантию того, что на рынке в любой момент будет необходимый ему объем электроэнергии. Гарантию дают генерирующие компании, которые используют полученные деньги на поддержание своего генерирующего оборудования в постоянной готовности к выработке оговоренного объема электроэнергии. Причем покупатель может заключить договор на покупку мощности с конкретной генерирующей компанией или купить мощность «из общего источника» через унифицированную сторону – Администратора торговой системы. В любом случае гарантом наличия необходимых мощностей на рынке выступают производители, поставляющие мощность.

Важнейшая задача рынка мощности – обеспечить надежность и бесперебойность поставки электроэнергии потребителям.

Предусмотрены две модели рынка мощности: переходная – до 2011 года и долгосрочная, целевая – после 2011 года. Первая уже действует. Работа над концепцией второй продолжается, и, хотя она находится в высокой степени готовности, сроки ее ввода постоянно сдвигаются. Усилия Совета рынка направлены на то, чтобы не государственные органы, а сами участники долгосрочного рынка нашли компромисс между интересами потребителей и производителей электроэнергии в этой концепции. По сути, спор идет в отношении стоимости электрической мощности и юридических условий гарантии ее оплаты. Если стоимостный прогноз в целевой модели рынка устроит генераторов и потребителей, компромисс будет найден. Генераторам нужна гарантия оплаты мощности и электроэнергии, которая будет выработана на построенном и модернизированном оборудовании. Она облегчит им привлечение инвестиций, убедит банк в том, что продукция, которая станет поставляться на рынок, будет оплачена.

Предполагается использовать договор о присоединении генерации к сетям (об этом далее) и обязательное дополнение к нему – типовые договоры комиссии и

Для возврата затрат генерирующих компаний на реконструкцию и модернизацию действующих мощностей предусматривается, что реконструируемые мощности попадут в категорию новой мощности и будут оплачиваться по тем же принципам, что и новое строительство. Срок окупаемости – это расчетная величина, зависящая от той доходности, которую инвестор закладывает в проект. Рынок мощности предполагает гарантированные выплаты в течение некоего фиксированного нормативного срока (его значение еще не согласовано). Он может быть меньше полного срока окупаемости конкретного проекта, но по окончании срока у поставщика остается возможность участия в рынке мощности уже в статусе действующей генерации и получения платы за мощность. Естественно, в течение всего периода есть возможность окупать затраты за счет рынка электроэнергии.

В переходный период у участников существует несколько вариантов заключения контрактов на поставку мощности и электроэнергии. Первый – в рамках регулируемых договоров по тарифу ФСТ. Второй – участники могут заключать свободные двусторонние договоры в ходе биржевых торгов, причем на бирже можно купить/продать только пакет «электроэнергия плюс мощность». Также предусмотрена возможность внебиржевых свободных двусторонних договоров.

В рамках целевой модели будут проводиться конкурентные отборы на право заключения контрактов на поставку мощности производителями электроэнергии. Предполагается, что такие отборы будут проводиться на 4 года и более вперед с тем, чтобы дать возможность участвовать в отборах проектируемым и строящимся генерирующим мощностям.

В июле – августе 2008 года в рамках переходной модели был проведен первый конкурентный отбор ценовых заявок на продажу мощности (КОМ), в декабре 2008 года – второй. В дальнейшем отбор мощности стал проходить раз в год (за год до начала поставки) до запуска целевой модели рынка мощности.

КОМ проводится Системным оператором на основании полученного от АТС реестра генерирующих компаний, допущенных к конкурентному отбору мощности, поступившего от Федеральной службы по тарифам сводного прогнозного баланса электрической энергии (мощности) и поданных участниками ценовых заявок. Для каждой зоны свободного перетока Системный оператор определяет спрос на мощность на основе сводного прогнозного баланса. По правилам отбора мощности старые станции не могут стоить дороже тарифа, а цены новых должны быть экономически обоснованы и учитывать получаемую производителями на рынке электроэнергии маржу сверх их переменных затрат. После этого СО отбирает поставщиков, указавших наиболее низкие цены в заявке и способных обеспечить наличие необходимой мощности в каждой зоне свободного перетока. Поставщики, чьи заявки были отобраны, могут продавать мощность по цене, указанной в их ценовой заявке. Впрочем, они также могут продать свою мощность (полностью или частично) по свободным договорам, если потребитель предложит более выгодные условия.

Как уже говорилось, схема рынка мощности выстроена так, чтобы обеспечить баланс и максимальную предсказуемость рынка электроэнергии. Кроме описанных механизмов, рынок мощности предполагает ответственность производителей и потребителей энергии за выполнение своих заявок на объемы поставляемой (потребляемой) мощности. Если в

Аналогичные механизмы работают и в отношении потребителей. Если покупатель в

Еще одно свойство рынка мощности: он позволяет инвесторам, вложившим средства в строительство генерирующих мощностей, окупить свои вложения. Причем в идеале размер возмещения должен быть максимально адекватным рыночной стоимости строительства новых мощностей. Пока целевая модель долгосрочного рынка мощности окончательно не разработана и не утверждена правительством, у энергетиков остаются сомнения в перспективах возврата средств, вложенных в новое строительство. Главные вопросы вызывает методология оценки экономической обоснованности ценовых заявок энергокомпаний. Для анализа процессов ценообразования, протекающих на рынке, создана межведомственная комиссия с участием представителей всех ключевых министерств и ведомств.

Все мощности, введенные в эксплуатацию после 2008 года, продаются по свободным ценам, а более «старые» – частично по регулируемым, частично по свободным. В течение полугода после запуска переходного рынка мощности, то есть до конца 2008 года, по свободным ценам продавалось 25% «старых» мощностей. После чего сектор свободных цен на рынке мощности стал периодически увеличиваться, и к 2011 году должен достичь 100%. Причем график либерализации рынка мощности аналогичен тому, что и на рынке электроэнергии, о котором уже шла речь.

Розничные рынки электроэнергии

Продолжением оптового рынка являются розничные рынки электроэнергии. Их либерализация началась одновременно со становлением оптового рынка в сентябре 2006 года в соответствии с Постановлением Правительства РФ «Об утверждении Правил функционирования розничных рынков электрической энергии в переходный период реформирования электроэнергетики» от 31 августа 2006 года № 530.

На розничных рынках электроэнергию приобретают потребители, не имеющие доступа на оптовый рынок, а также распределительные сетевые компании, чтобы компенсировать потери электроэнергии. Продавцами выступают сбытовые компании и сравнительно небольшое количество мелких электростанций, не являющихся участниками оптового рынка. Основной же объем электроэнергии, поступающей на розничные рынки, приобретается на оптовом рынке. Роль посредников между рынками играют сбытовые компании. Они покупают энергию оптом и продают в розницу. Своих сетей сбытовые компании, как правило, не имеют, поэтому для доставки энергии потребителям пользуются услугами сетевых компаний.

Сбытовые компании относятся к конкурентному сегменту рынка, поэтому в каждом регионе присутствуют несколько конкурентных «сбытов». Причем каждый «сбыт» свободен в заключении договоров с потребителями. Если продавец и покупатель не договорятся по условиям поставки, договора не будет.

Кроме сбытовых компаний, работающих в конкурентной среде, в каждом регионе действует гарантирующий поставщик, который обязан заключить договор с любым обратившимся к нему потребителем, если тот расположен в границах его зоны деятельности. Если покупателя не устраивает его поставщик электроэнергии, он может обратиться к гарантирующему поставщику. Гарантирующий поставщик предлагает одинаковые условия для всех потребителей, обеспечивая полную прозрачность ценообразования. Причем в течение переходного периода на розничном рынке действуют как свободные цены, так и регулируемые тарифы, утверждаемые региональными властями. Несмотря на то что с 2011 года на оптовом рынке будет прекращено ценовое регулирование, тарифы для населения останутся регулируемыми минимум до 2014 года.

При формировании конечной цены гарантирующий поставщик учитывает: свою сбытовую надбавку, отражающую его расходы и допустимый уровень прибыли, цену электроэнергии на оптовом рынке (или цену ее розничного производства), стоимость услуг сетевых компаний по передаче электроэнергии и иные обязательные услуги. Величина этих составляющих регулируется государством, за исключением цены электроэнергии, приобретенной в конкурентном сегменте оптового рынка. Впрочем, и для определения рыночной оптовой цены, включаемой гарантирующим поставщиком в цену конечному потребителю, существует правило: она должна быть равна средней стоимости единицы электрической энергии (1 кВт∙ч), сложившейся на оптовом рынке за истекший месяц. Эти данные ежемесячно публикуются на сайте Администратора торговой системы. По мнению авторов реформы, подобный механизм ценообразования позволяет стимулировать гарантирующего поставщика к минимизации своих расходов по покупке энергии на оптовом рынке и в то же время защищает потребителей от неосторожной ценовой политики.

Сбытовые организации, не работающие с населением, поставляют энергию предприятиям по договорным ценам. При этом потребитель, заключая договор, всегда может сравнить предлагаемую ему цену со стоимостью поставки энергии гарантирующим поставщиком, к которому он может уйти в любой момент, отказавшись от услуг нынешнего продавца. Покупатель может покупать электроэнергию и у розничных производителей, от малой генерации.

На рынке присутствуют три группы потенциальных игроков, которые составляют основу сбытового бизнеса: сбытовые компании, выделившиеся из реформированных

Анатолий Чубайс: «Становление розничного рынка идет сложно. Гарантирующий поставщик выталкивает независимые сбытовые компании, не давая им подступиться к потребителям, возникают конфликты между распределительными сетями, а главное – установлению равновесия мешает нерешенная проблема перекрестного субсидирования». На первом этапе борьба ведется между гарантирующими поставщиками и крупными

Перекрестное субсидирование. В энергетике можно выделить несколько видов перекрестного субсидирования: между теплом и электроэнергией; межрегиональное и внутрирегиональное; между группами потребителей, прежде всего между населением и промышленностью.

В ходе реформы первые два вида перекрестного субсидирования были практически ликвидированы благодаря внедрению свободных рыночных цен на электроэнергию (мощность). В перекрестном субсидировании между теплом и электроэнергией некоторые проблемы пока сохраняются

Более того, даже отдельно взятый розничный рынок не будет действовать по рыночным правилам, пока существует перекрестное субсидирование. Сбытовые компании, работающие с населением (в первую очередь гарантирующие поставщики), могут предложить промышленным потребителям конкурентные цены. Потребителей легко могут переманить независимые сбытовые компании, не привязанные к населению. А крупные потребители станут уходить на оптовый рынок с его конкурентными ценами. В результате либо разорится гарантирующий поставщик (ведь ему придется самому платить за население), либо перекрестное субсидирование ляжет на меньшее число предприятий, для которых цена энергии вырастет до запредельных величин. Чтобы подобного не произошло, приход на рынок альтернативных гарантирующим поставщикам сбытовых компаний и уход потребителей на оптовый рынок ограничены и на федеральном, и на региональном уровнях. На фоне общей либерализации рынка это является серьезным недостатком.

Самый радикальный способ борьбы с перекрестным субсидированием – увеличить тарифы для населения до экономически обоснованных величин. В реальности это означало бы одномоментный рост тарифа в 2–2,5 раза. Понятно, что в российских реалиях подобное невозможно. Поэтому тариф стали увеличивать постепенно. В некоторые годы цены для населения росли темпами, вдвое превышающими рост цен для промышленности.

Пока существует перекрестное субсидирование, энергетики предложили отказаться от нынешней полулегальной схемы и сделать механизм ценообразования на розничном рынке прозрачным. Для этого определить на государственном уровне круг субсидируемых и субсидирующих потребителей, установить им соответствующие тарифы и надбавки. А для населения установить предельные (субсидируемые) нормы потребления электроэнергии, при превышении которых льготный тариф не будет действовать. Имеющиеся средства учета позволяют фиксировать и контролировать отклонения. Однако этот проект не реализуется. Еще один способ существования в ставший вечным «переходный период» – переложить нагрузку перекрестного субсидирования на бюджет. Но и этот вариант в полном объеме не реализован.

Рынок системных услуг

Системные услуги – это поддержание надежного энергоснабжения потребителей и соблюдение заданных параметров энергосистемы. К ним относятся: регулирование частоты и активной мощности, напряжения и реактивной мощности, резервирование мощности и сетевое резервирование, предотвращение аварий, восстановление электроснабжения после аварии, диспетчерское управление.

В наследство от монопольной советской электроэнергетики современный рынок получил централизованное управление параметрами энергосистемы. В то же время, по мнению авторов реформы, услуги по обеспечению стабильности системы могут быть товаром. То есть системные услуги можно вывести из монопольного сектора в рыночный. Но пока такого рынка нет. По сложности структуры он сопоставим с рынком мощности, а по технологической уникальности и числу проблем электроснабжения намного превосходит его и требует серьезной подготовки и нетрадиционных подходов.

Организатором рынка системных услуг с правами заказчика будет Системный оператор, а участниками – генерирующие компании, потребители электроэнергии и сетевые компании. У всех них есть свои механизмы для обеспечения заданных параметров функционирования энергосистемы. Упрощенно модель рынка выглядит следующим образом. Генерирующие компании/потребители, имеющие возможность гибко управлять своей генерацией/потреблением, подают заявки на участие в рынке системных услуг. Системный оператор по конкурсу выбирает необходимое число участников (в список попадут те, кто подал самые дешевые заявки). После чего автоматизированная система преобразует ситуацию на рынке (недостаток/излишек электроэнергии в узлах поставки) в прямые сигналы для конкретных электростанций. Генерирующая компания/потребитель, поставляющая подобные услуги, должна получать плату, компенсирующую затраты по установке (или перевооружению), эксплуатации и изменению режима соответствующего оборудования, а также компенсацию за простои своих мощностей (если

Пилотный проект Р

Рынок ремонтных услуг

До проведения реформы электроэнергетики ремонтные (сервисные) услуги фактически были монопольным видом деятельности. На каждой станции были свои ремонтные, монтажные, диагностические и прочие службы. И только они оказывали профильные услуги в текущем режиме. Если же проводились работы, выходившие за рамки возможностей собственных служб, то привлекались соответствующие подразделения региональной энергокомпании. Монтажное управление в составе

Когда в процессе структурной реформы сервисные услуги были выделены в отдельные бизнесы, а на рынки услуг получили доступ любые достаточно компетентные компании, подразделения, выделенные из

– низкий профессионализм менеджмента, слабые или отсутствующие службы маркетинга, управления персоналом, экономики и финансов;

– расценки на работы, не соответствующие реальным затратам;

– низкое качество работ и стремление избежать ответственности за него;

– отсутствие механизма страхования ремонтов;

– непрозрачность конкурентных торгов, неприспособленность к электронным торговым площадкам.

Видов сервисной деятельности достаточно много: проектирование энергетических объектов (новое строительство и реконструкция), энергомонтаж и наладка, НИОКР, диагностика оборудования и систем, изготовление технологического оборудования и его частей, консалтинг и др. И все они имеют проблемы. Так, энергоремонтное хозяйство к началу реформ было неэффективно. Удельная численность ремонтного персонала в расчете на 1 МВт установленной мощности в России в 5–10 раз превышала зарубежные показатели. Он был абсолютно не приспособлен к работе в условиях конкуренции. Когда в ходе реформы были разрушены локальные и общероссийские монополии, на рынок сервисных услуг пришли компании со смежных российских рынков и

Рынок сервисных услуг менее других зависит от особенностей электроэнергетики (непрерывность производства и потребления), поэтому для его создания и созревания достаточно использовать стандартные механизмы (борьба с коррупцией, государственный протекционизм

Рынок производных финансовых инструментов

Рынок производных финансовых инструментов должен стать еще одним (наряду с рынком мощности) инструментом повышения стабильности рынка электроэнергии как по цене, так и по балансу «генерация – потребление». Кроме того, он позволит создать систему управления ценовыми рисками в электроэнергетике. Планируется, что после начала работы конкурентного рынка мощности появится возможность покупать/продавать стандартизованные контракты на биржевых торгах. То есть эти контракты станут фьючерсами, предполагающими поставку одновременно электроэнергии и мощности, и позволят энергокомпаниям, инвесторам и крупным потребителям застраховаться от чрезмерной волатильности (скачков) цен. Фьючерсные контракты позволяют управлять рисками и переносить их c одной стороны сделки на другую, готовую принять риски с целью извлечения прибыли в будущем. А благодаря привлечению на этот рынок участников, не связанных с энергетикой (инвестиционных компаний, банков

Пока существуют только концепции создания рынка производных финансовых инструментов в электроэнергетике. В частности, обсуждается, какими в рамках всего рынка должны быть доли сделок на обычном (спотовом) и на фьючерсном (срочном) рынках.

Инвестиции в электроэнергетику

Что такое запуск инвестиционного процесса в электроэнергетике? Анатолий Чубайс: «До моего прихода в РАО „ЕЭС“ в 1998 году инвестиции были запрещены вообще – был приказ с запретом. Чудовищная вещь, но я понимаю, почему это было сделано. Везде был бартер, мы получали 10–20% „живых“ денег, из которых нужно было платить зарплату. А стройки получали лишь 2%, на которые в принципе ничего не могли сделать. На Бурейской ГЭС задержка по зарплате была 18 месяцев – голод был, физический голод. Люди не уезжали только потому, что не могли вещи вывезти – нечем было оплатить контейнер. Ягоды собирали и этим питались. Какие уж там инвестиции?

А в 2006 году инвестиционный процесс

Перед реформой электроэнергетики в России ставились три задачи: структурная реформа, создание системы рынков и запуск инвестиционного процесса в отрасли. Когда реформа только запускалась, ее авторы планировали начать инвестиционную стадию после реализации первых двух. Но жизнь внесла свои коррективы.

Нараставшие диспропорции. Вызов электроэнергетике

В

Стран, имевших энергоемкость ВВП, близкую к российской, было немного, у большинства этот показатель был в 2–3 раза ниже. В России, по оценкам Института энергетических исследований (ИНЭИ) РАН, выполненным в 2000 году, потенциал электросбережения достигал 220–260 млрд кВт∙ч, или 23–27% современного уровня электропотребления[11]. Владимир Путин: «Наряду с вводом новых мощностей необходимо серьезно повысить энергоэффективность отечественной экономики. Не менее чем на 40% к 2020 году. Вы знаете, что энергоемкость экономики России в 2,3 раза выше, чем в среднем в мире. Это потенциал энергосбережения в нашей стране – около 40–45% от текущего объема потребления энергии. Причем наибольший эффект в краткосрочной перспективе может быть получен в самой электроэнергетике в результате модернизации тепловых электростанций, снижения потерь в сетях, развития возобновляемых источников энергии»[12].

Потребление электроэнергии в России с 1991 по 1998 год сократилось почти на 25%, появились значительные резервы мощности в Единой энергетической системе, ощутимо снизилась загрузка электростанций. В 1998 году период падения спроса на электроэнергию закончился, яма была пройдена, начался рост (табл. 1). Причем если среднегодовой темп роста электропотребления в 2000–2005 годах составлял 1,7%, то в 2006 году – 4,2%, то есть произошел скачок в 2,5 раза.

Таблица 1. Потребление электроэнергии в 1990–2008 годах, млрд кВт/ч

| 1990 | 1992 | 1994 | 1996 | 1998 | 2000 | 2002 | 2004 | 2006 | 2008 | |

|---|---|---|---|---|---|---|---|---|---|---|

| Потребление электроэнергии | 1074 | 992 | 856 | 828 | 809 | 864 | 878 | 924 | 984 | 1082 |

Источник: Прогнозный баланс электроэнергии и мощности на 2006–2010 годы (базовый сценарий), расчеты РАО «ЕЭС России».

По регионам картина существенно различалась и не внушала оптимизма. В 10 регионах электропотребление превысило советский максимум: в Удмуртии – на 2%, в Вологодской области – на 4, в Карелии – на 5, на Кубани – на 8, в Астраханской и Ленинградской областях – на 10, в Тюменской области – на 15, в Калининградской области – на 21, в Московской области – на 24, в Дагестане – на 60%[13].

При этом мощность и пропускная способность энергосистемы оставались на прежнем уровне или снижались

Суммарная мощность устаревшего оборудования на всех электростанциях достигла 39% установленной мощности, в том числе на тепловых электростанциях – 40%, на гидравлических – более 50%. Ожидалось, что к 2020 году 57% мощностей действовавших тепловых электростанций отработают свой ресурс. Износ основных фондов электросетевого хозяйства достигал в среднем 40,5%, в том числе оборудования подстанций – 63,4%[17].

После того как основное оборудование для генерирующих установок и магистральных сетей исчерпает индивидуальный ресурс, требуется техническое перевооружение или его остановка. По прогнозам ИНЭИ РАН, в целом по стране прекращение эксплуатации этого оборудования привело бы к снижению в 2010 году мощности на 34 млн кВт (в основном за счет тепловых электростанций)[18].

Проблема дефицита генерирующих мощностей усугублялась тем, что в 2006 году электроэнергетика столкнулась с ограничением поставок дешевого газа, сжигание которого обеспечивало 49% всего производства электроэнергии в России и 68% выработки тепловых электростанций. Искаженная система цен и доставшаяся от СССР идеология «газовой паузы» привели к перекосу в

Все это привело к дефициту электроэнергии в первую очередь в динамично развивавшихся регионах: в Москве,

Рисунок 4. «Крест Чубайса» – баланс установленной мощности (с учетом выбытия) и потребности в генерации, млн кВт

Анатолий Чубайс: «В 2006 году экономика предъявила столь колоссальный спрос на электроэнергию, что электроэнергетика оказывается в весьма специфическом положении и перед развилкой. Либо она в состоянии отреагировать на спрос, тогда в ней самой должны произойти глубинные масштабные изменения (как результат – и в экономике в целом). Либо этого не произойдет, и она станет мощным тормозом развития всей экономики». Таким образом, авторы реформы получили ясный сигнал: задача инвестиционного развития энергетики должна быть решена не после, а в ходе реформы. И озаботились подготовкой инвестиционной стратегии.

Прогнозирование и планирование в отрасли

Энергетику невозможно развивать, не видя далеких перспектив. В ней ошибки в стратегии куда страшнее, чем в тактике. Необходимо было четко определиться в крупных развилках, поэтому решено было одновременно охватить три временных горизонта:

– долгосрочный – до 2030 года. Группа специалистов Р

– среднесрочный – до 2020 года. Министерство промышленности и энергетики и Р

– краткосрочный (на 5 лет). Основой пятилетнего планирования развития единой энергосистемы стала сначала Инвестиционная программа холдинга Р

Оценка спроса, являющаяся основа для формирования среднесрочного плана развития электроэнергетики. будет точной, если есть видение динамики развития экономики страны, регионов и городов, муниципальных образований. Для электроэнергетики наличие генеральных планов городов – условие эффективного развития распределительных сетей и генерации. Наличие пятилетней программы развития региона – условие адекватной оценки динамики спроса.

Р

Парадокс, но электроэнергетика – оплот либералов стала первой отраслью в современной России, в которой разработана, закреплена на уровне нормативных документов и практически реализуется система долгосрочного, среднесрочного и краткосрочного планирования.

30 ноября 2006 года правительство утвердило базовый сценарий развития электроэнергетики, основываясь на прогнозируемом росте потребления электроэнергии с 984 млрд кВт∙ч в 2006 году до 1198 млрд в 2010 году. Среднегодовой темп роста электропотребления был определен в 5%. Казалось бы, ничего невероятного и катастрофического в этом не было – многие отрасли росли таким темпом.

Однако для электроэнергетики он был беспрецедентным, потому что, как уже говорилось, в предыдущие 5 лет отрасль наращивала выработку преимущественно на существовавших мощностях, за счет повышения коэффициента их использования. Но эта возможность была исчерпана, в силу технологических особенностей так расти энергетика больше не могла. Анатолий Чубайс: «Упрощенно говоря, чтобы удовлетворять потребность в каждом новом

В Инвестиционной программе на 2006–2010 годы был заложен ввод мощностей на пять лет в объеме около 23 тыс. МВт. Отталкиваясь от утвержденного прогноза спроса, менеджмент Р

Анатолий Чубайс: «Решение этой задачи возможно,

В мае 2008 года была утверждена Инвестиционная программа на 2008–2012 годы[20]. Она задала параметры первого из двух этапов инвестиционного развития электроэнергетики.

Первый этап, 2008–2012 годы, – взрывообразный старт «с нуля». Инвестиционная программа предполагает строительство 98,8 тыс. км линий электропередачи, 156,9 тыс. МВт трансформаторной мощности и 43,9 тыс. МВт новой генерации. Это примерно

Второй этап, после 2012 года, – стационарный. Согласно базовому сценарию потребление электроэнергии до 2020 года будет расти в среднем на 4,1% в год (по максимальному сценарию – на 5,2%). В соответствии с «Генеральной схемой размещения объектов электроэнергетики до 2020 года» среднегодовой объем ввода энергообъектов с 2011 по 2020 год составит 8 ГВт при базовом сценарии и до 14 ГВт при максимальном. По оценкам авторов реформы, потребность российской энергетики в инвестициях до 2020 года составит 20 млрд долларов ежегодно. В «Генеральной схеме» для базового варианта потребность в установленной мощности электростанций (зона централизованного электроснабжения) определена в объеме 245,5 млн кВт в 2010 году, 297,5 млн – в 2015 году и 347,4 млн кВт – в 2020 году (табл. 2). При этом мощность действовавших в 2006 году электростанций сократится к 2020 году на 49,5 млн кВт (табл. 3). Централизованное планирование останется только в отношении магистральных (ФСК) и распределительных сетей (МРСК), гидро- и атомной генерации (ГидроОГК и «Росэнергоатом»). Тепловая генерация (ТГК, ОГК), вырабатывающая до 60% электроэнергии, будет развиваться сугубо на основе рыночных сигналов.

Таблица 2. Потребность отрасли в новой мощности гидро-, атомных и конденсационных электростанций

(зона централизованного электроснабжения), млн кВт

| Базовый вариант | Максимальный вариант | |||||

|---|---|---|---|---|---|---|

| 2010 | 2015 | 2020 | 2010 | 2015 | 2020 | |

| Необходимая установленная мощность | 245,5 | 297,5 | 347,4 | 256,2 | 326,2 | 397,7 |

| Мощность действующих электростанций | 209,4 | 179,9 | 161,3 | 209,4 | 179,9 | 161,3 |

| Мощность новых и обновляемых теплоэлектростанций | 17,9 | 36,5 | 49,0 | 17,9 | 36,5 | 49,0 |

| Потребность в новой мощности гидро-, атомных и конденсационных электростанций | 18,2 | 81,1 | 137,1 | 28,9 | 109,8 | 187,4 |

Источник: «Генеральная схема размещения объектов электроэнергетики до 2020 года».

Таблица 3. Изменение мощности действующих электростанций

(зона централизованного электроснабжения), млн кВт

| 2006 | 2010 | 2015 | 2020 | Изменение за 2006–2020 | ||

|---|---|---|---|---|---|---|

| Мощность действующих электростанций, всего | 210,8 | 209,4 | 179,9 | 161,3 | -49,5 | |

| В том числе: | ||||||

| гидроэлектростанций | 44,9 | 45,3 | 45,6 | 45,7 | +0,8 | |

| атомных электростанций | 23,8 | 24,8 | 24,9 | 21,0 | -2,5 | |

| тепловых электростанций | 142,4 | 139,3 | 109,4 | 94,6 | -47,8 | |

Источник: «Генеральная схема размещения объектов электроэнергетики до 2020 года».

Источники инвестиций

Разработанная менеджментом Р

– в монопольном секторе – дополнительная эмиссия акций ФСК, СО и ГидроОГК в пользу государства, плата за техническое присоединение к сетям, средства от продажи активов, займы и кредиты, поступления из федерального бюджета, собственные средства;

– в конкурентном секторе – дополнительная эмиссия акций ОГК и ТГК в пользу частных акционеров, механизм гарантирования инвестиций, прямые частные инвестиции в локальные проекты, средства от продажи активов, займы и кредиты, собственные средства.

Причем все они, кроме поступлений из федерального бюджета и собственных средств, рождены реформой. В табл. 4 представлены источники финансирования Инвестиционной программы компаний, образованных в результате реформирования Р

Инвестиции в монопольный сектор

В монопольном секторе инвестиции требуются прежде всего для создания и поддержания сетевой инфраструктуры. Инвестиционная программа на 2008–2012 годы предполагает строительство за 5 лет 98,8 тыс. км линий электропередачи, на что необходимо примерно 1 трлн рублей.

Так как государству принадлежит 75% Федеральной сетевой компании, логично предположить, что именно бюджет должен взять на себя финансирование программы по развитию сетей. Но у бюджета нет таких денег. Те средства, которые он способен выделить на развитие энергоактивов, находящихся в государственной собственности (не только ФСК, но и ГидроОГК), в несколько раз меньше необходимого.

Таблица 4. Источники финансирования Инвестиционной программы компаний, образованных в результате реформирования холдинга РАО «ЕЭС России»,

на 2008-2012 годы*, млн рублей

| 2008 | 2009 | 2010 | 2011 | 2012 | Итого | |

|---|---|---|---|---|---|---|

| Все источники | 814939 | 1034117 | 998486 | 814088 | 714238 | 4375868 |

| В том числе: | ||||||

| Собственные средства, всего | 447346 | 456018 | 431202 | 372297 | 374468 | 2081330 |

| В том числе: | ||||||

| тарифные источники | 137057 | 200546 | 234848 | 253305 | 281237 | 1106993 |

| неиспользованные средства на начало года | 3608 | 770 | 420 | 174 | 833 | 5804 |

| эмиссия дополнительных акций | 181965 | 154965 | 66876 | 39954 | 17509 | 461269 |

| плата за технологическое присоединение от потребителей | 1351 | 5511 | 6460 | 12526 | 14913 | 40761 |

| Прочие | 123365 | 94226 | 122599 | 66337 | 59976 | 466504 |

| Привлеченные средства, всего | 292812 | 477765 | 479063 | 374653 | 279300 | 1903594 |

| В том числе: | ||||||

| бюджетное финансирование | 24743 | 54788 | 6955 | 12826 | 12361 | 111673 |

| средства РАО «ЕЭС России» | 46793 | 27617 | 7130 | 4000 | 4000 | 89540 |

| кредиты и займы | 125563 | 213834 | 245975 | 133610 | 89022 | 808004 |

| Авансы по технологическому присоединению | 26356 | 36792 | 34845 | 25469 | 21620 | 145083 |

| Прочие, всего | 69357 | 144734 | 184157 | 198749 | 152298 | 749294 |

| В том числе: | ||||||

| покрытие дефицита за счет бюджетного финансирования | 7695 | 27479 | 50332 | 126277 | 88375 | 300157 |

| финансовый лизинг | 6973 | 2139 | 163 | 63 | – | 9338 |

| НДС | 67 808 | 98 195 | 88 058 | 67 076 | 60 469 | 381 606 |

* Программа была утверждена правлением РАО «ЕЭС России» 17 марта 2008 года.

Источник: http://www.rao-ees.ru/ru/invest_inov/inv_programm/show.cgi?spring.htm

Часть средств на реализацию инвестпрограмм ФСК и ГидроОГК была получена за счет продажи приходившихся на долю государства пакетов акций в 14 генерирующих компаниях. Вырученная сумма составила 388,35 млрд рублей, из них 252 млрд получит магистральный сетевой комплекс.

Часть средств заработают сами монополисты. Например, ожидается, что прибыль ФСК за 5 лет составит 300 млрд рублей. Разумеется, на инвестиции будут потрачены не все эти деньги. В любом случае три упомянутых источника (бюджет, продажа акций генкомпаний, прибыль ФСК и ГидроОГК) смогут покрыть лишь часть потребностей в инвестициях. Остальное планируется получать за счет платы за присоединение к сетям.

Яков Уринсон: «ФСК будет обеспечивать все магистральные сети и поддержку действующих сетей, а все новые присоединения, начиная от предприятий и заканчивая крупным жилым районом, будут осуществляться за счет денег инвесторов. Инвесторы на это будут идти, поскольку ясно, что эти деньги они окупят куда быстрее, чем деньги во всю систему». Эта временная мера по Закону «Об электроэнергетике» должна быть отменена в 2011 году. Ожидается, что к тому моменту заработает новая система тарифного регулирования, базирующаяся на методе доходности инвестированного капитала (более известного как RAB, от англ. regulatory asset base – регулирующая база активов). Его предполагается использовать вместо классического метода экономически обоснованных затрат. Анатолий Чубайс: «Мы исходим из уверенности, что ближайшие 25 лет энергетика все же станет жить в ситуации нормальных тарифов. Нормальных – означает рыночных, то есть включающих возврат инвестиций».

Метод доходности инвестированного капитала (RAB)

В электроэнергетике для установления цен (тарифов) определяется необходимая валовая выручка (НВВ) – экономически обоснованный объем средств, необходимых компании для деятельности в течение расчетного периода регулирования. Цена на услуги компании равна отношению НВВ к объему оказываемых ею услуг. В рамках используемого до последнего времени в тарифообразовании метода экономически обоснованных затрат государство (регулятор) ежегодно пересматривало НВВ каждой компании. С переходом на метод RAB тарифы будут устанавливаться на 3–5 лет, что улучшит инвестиционный климат в электроэнергетике, поскольку правила игры (долгосрочные параметры регулирования) в течение всего периода регулирования будут неизменными.

Уместно сказать несколько слов о предыстории этого нового подхода к тарифообразованию – о неудачном проекте трехлетних тарифов по принципу «инфляция минус». В 2004 году менеджмент Р

В распределительные сети инвестиции привлекать сложнее, чем в магистральные. Они не могут рассчитывать на средства от продажи государственной доли в генерирующих компаниях, недоступны им и средства госбюджета. А в региональных бюджетах средств для вложений в местные сети нет. Частные инвестиции в достаточном объеме можно привлечь только в случае приватизации региональных сетей. Закон «Об электроэнергетике» запрещает приватизацию распределительных сетей, по крайней мере, до 2011 года.

Вариант с включением инвестиционной компоненты в тариф на передачу электроэнергии по региональным сетям также было решено оставить «про запас». По мнению авторов реформы, недостаток этой схемы в том, что за развитие распределительных сетей придется платить и тем потребителям, которые в этом напрямую не нуждаются, в том числе населению. Инвестиционная составляющая может увеличить тариф на передачу в несколько раз, а это чревато социальным напряжением. Поэтому реальным остался все тот же источник инвестиций – плата за присоединение. Ее вносят предприятия, желающие стать новыми потребителями (подключиться к сетям), и предприятия, увеличивающие потребление электроэнергии (что требует подвода дополнительных линий). Вот только механизм определения ее размера должен быть максимально прозрачным.

В условиях финансового кризиса Минэнерго разработало механизм поддержки компаний монопольного сектора в объеме 146 млрд рублей в 2009 году. Предусмотрены такие возможности финансирования инвестпрограмм: через инфраструктурные облигации, кредитование в госбанках, прямое выделение средств из бюджета, вхождение

Инвестиции в конкурентный сектор

Дополнительный выпуск акций (IPO)[21] генерирующих компаний в пользу частных инвесторов. На начальном этапе реализации Инвестиционной программы особые надежды возлагались на IPO дополнительных выпусков акций и госпакетов ОГК и ТГК. Конкретные сроки и объемы допэмиссии и госпакета определялись индивидуально по каждой ОГК и ТГК с учетом оптимизации структуры финансирования инвестиционных проектов.